こんな疑問を感じていませんか?

この記事では、FP(ファイナンシャルプランナー)の資格を持ち、家計管理と積み立て投資によって結婚から3年弱で資産1,000万円を達成した私たち夫婦の資産状況を公開します。この記事を読むことで、毎月の資産変動や夫婦の資産形成の考え方のヒントがわかります。

私たち夫婦と一緒に、楽しみながら資産形成を続けていきましょう!

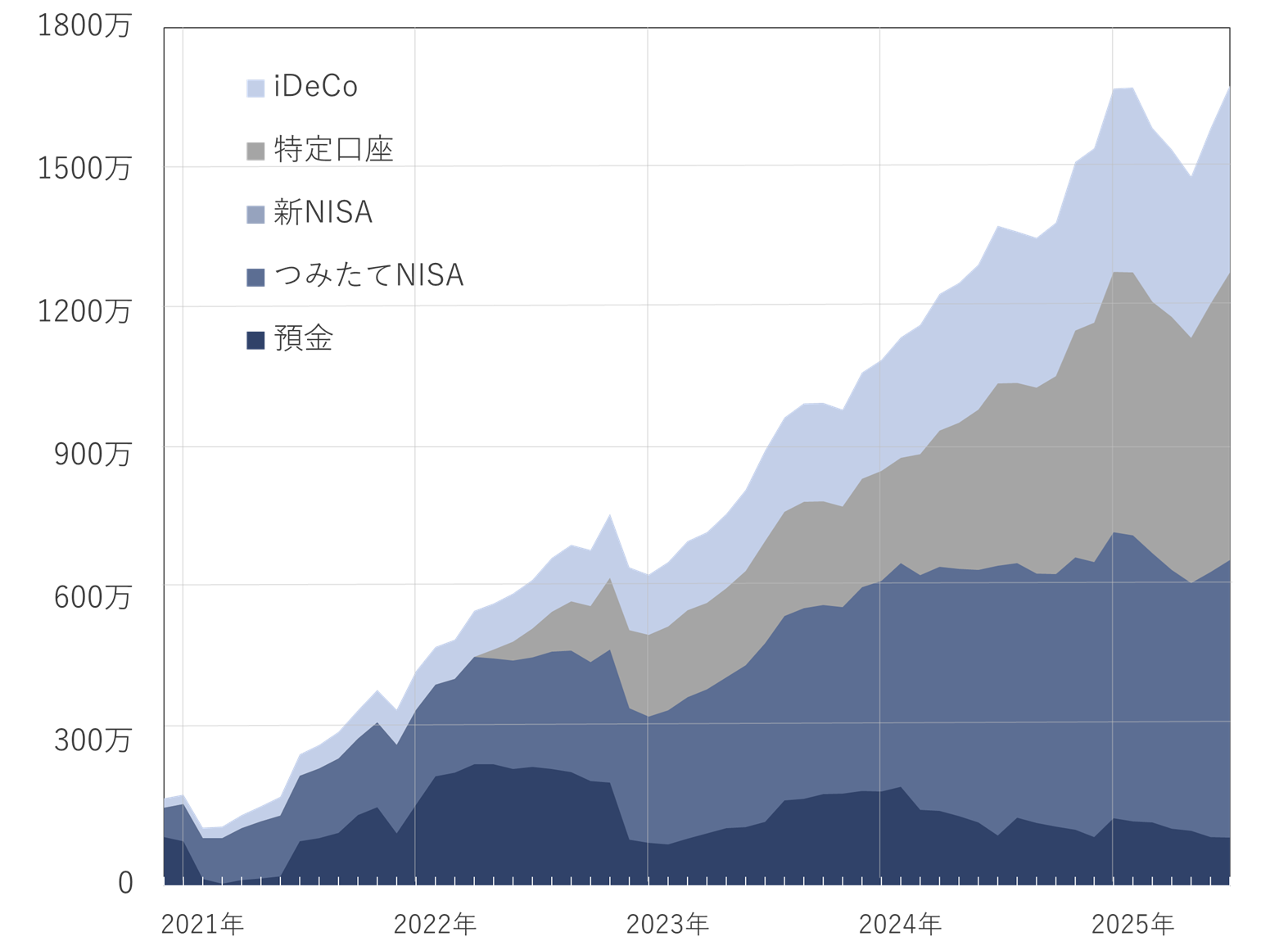

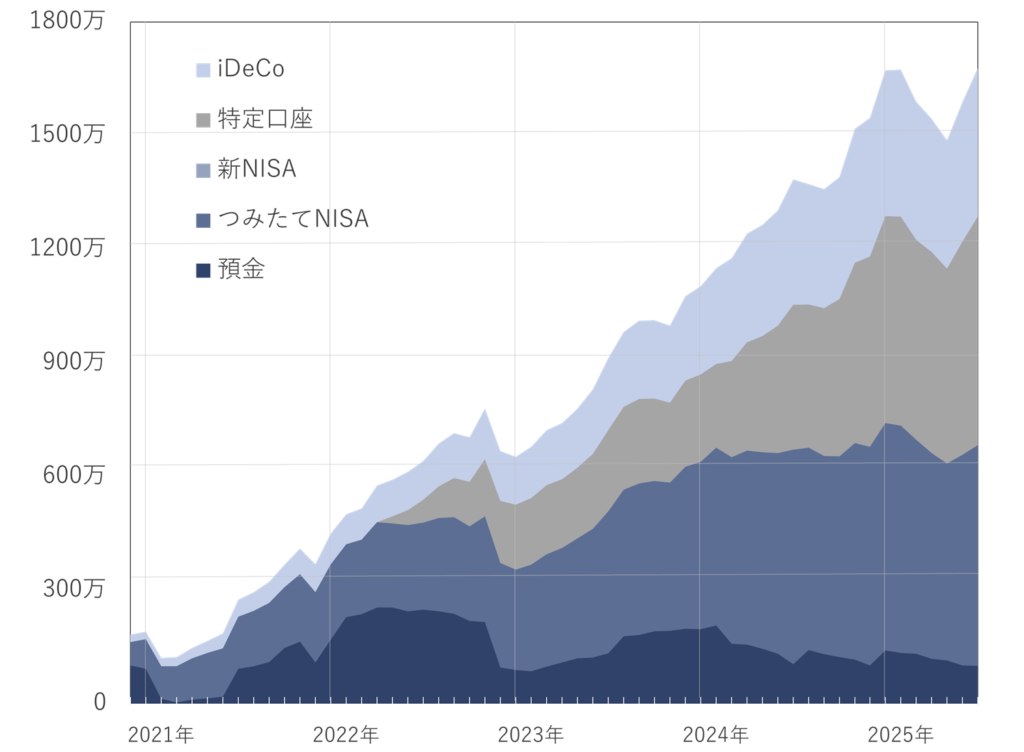

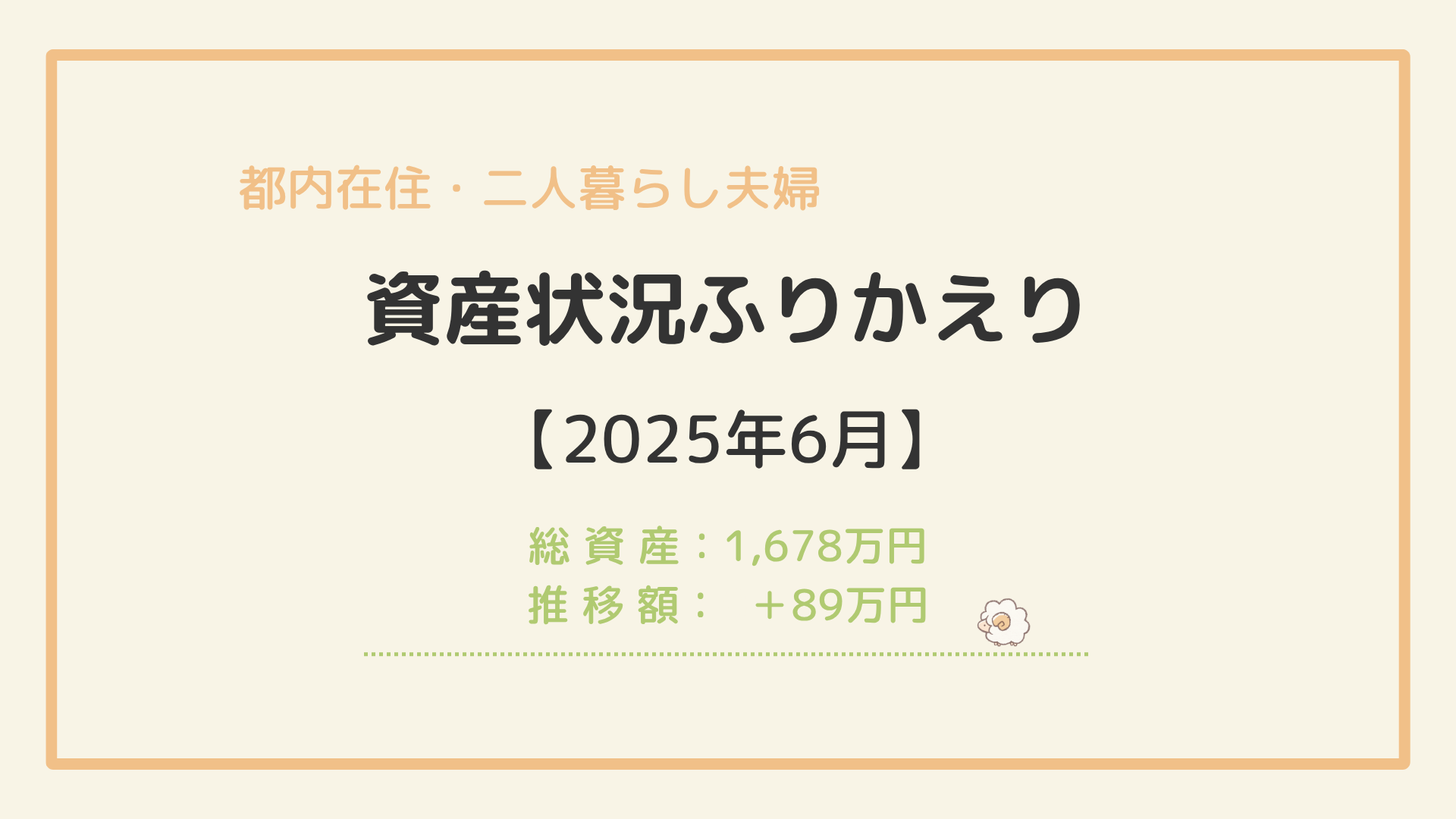

- 総資産は1678万円(前月差+89万円)で、最高値更新!

- 新NISAの評価額が600万円超え。投資元本は520万円。

- iDeCoの評価額も最高値。もうすぐ400万円超え。

はじめに

ひつじさんちについて

2020年11月、27歳で結婚。東京への引っ越し、結婚式、2度のヨーロッパ旅行などを楽しみながら、資産形成に取り組んできました。結婚後、一時は銀行の預金残高が4万円に。家計管理と積立投資で少しずつ資産を増やし、結婚から2年9ヶ月で資産1,000万円を達成。現在も、夫婦で話し合いながらお金の使い方を見直し、無理なく楽しみながら資産形成を続けています。

わが家の毎月の資産状況の詳細は、「ひつじさんちの毎月の資産状況」をご覧ください。6月の家計簿は、「【2025年6月】二人暮らし夫婦の家計簿|海外旅行で赤字… それでも安心できた理由」でまとめています。

家計管理の方法

夫婦で資産形成を進めるうえで、支出や貯蓄状況を把握しやすくすることが重要です。わが家では、以下の方法で管理し、無理なく続けられる仕組みを作っています。

家計簿や口座の残高を単に記録するだけでは、お金の流れがつかみにくく、貯蓄の実感が持ちにくいことがあります。わが家では、家計簿アプリ『マネーフォワード』とExcelを併用し、毎月の資産状況を視覚的に管理。こうすることで、

というメリットがあります。

私たち夫婦が実際に使っているExcelファイルの詳細は、「エクセルで資産と家計を『見える化』|共働き夫婦が3年で1000万円を貯めたファイルを紹介」をご覧ください。

Googleスプレッドシート版の「見える化」ファイルを作成しました!(2024年3月)

Excel不要で、あなたの資産と家計を「見える化」!

6月の資産管理のポイント

資産が増えても冷静に|含み益と入金を分けて考える習慣

6月は、株価の回復により総資産が前月比+89万円の1,678万円となり、過去最高を更新しました。つみたてNISA・NISA・iDeCoの評価額もすべて過去最高に。特に評価額の増加(=含み益)が76万円を占め、大きく押し上げられたかたちです。

一見すると「資産が大きく増えた」と感じてしまいそうですが── 私たちが意識しているのは、「増えた理由を見極めること」と「自分たちのコントロールできる部分に集中すること」です。

今回の増加の多くは「含み益」であり、あくまで一時的な“評価”の変動。今後の相場によって上下する可能性もあり、自分たちでコントロールできるものではありません。だからこそ、評価額に気分を左右されすぎず、これまで通りの積立・家計管理を継続することが重要だと再確認しました。

短期的な増減に振り回されず、自分たちの判断軸(入金額・支出額・行動習慣)に目を向ける。それが、ブレない家計管理を支える習慣だと感じた1ヶ月でした。

資産の9割以上を投資に回していても不安なし|必要な現金を把握する

6月末時点でのわが家の現金は100万円。総資産は1,678万円なので、現金の比率は6%弱、つまり資産の9割以上を投資に回している状態です。一見すると「投資しすぎでは?」「急な出費が心配…」と思われるかもしれませんが、わが家はむしろこのバランスに安心感を持っています。

わが家で設定している現金のベースラインは120万円。これは、半年分の生活費をカバーできる金額であり、家電の故障や突発的な出費にも十分対応できる想定です。

今は株価の下落時に一時的に現金を投資に回したため、100万円に減っていますが、7月には賞与で補填できる見込み。現金が減ったことで焦る必要も、投資を崩す必要もありません。

また、夫婦ともに会社員で安定収入があることも、安心して投資比率を高められている理由の一つです。

もちろん、全員が「現金は少なくていい」と言いたいわけではありません。大切なのは、自分の生活と価値観に合った安心できるバランスを見つけること。一度、ご自身の安心できる金額を見直してみてはいかがでしょうか。

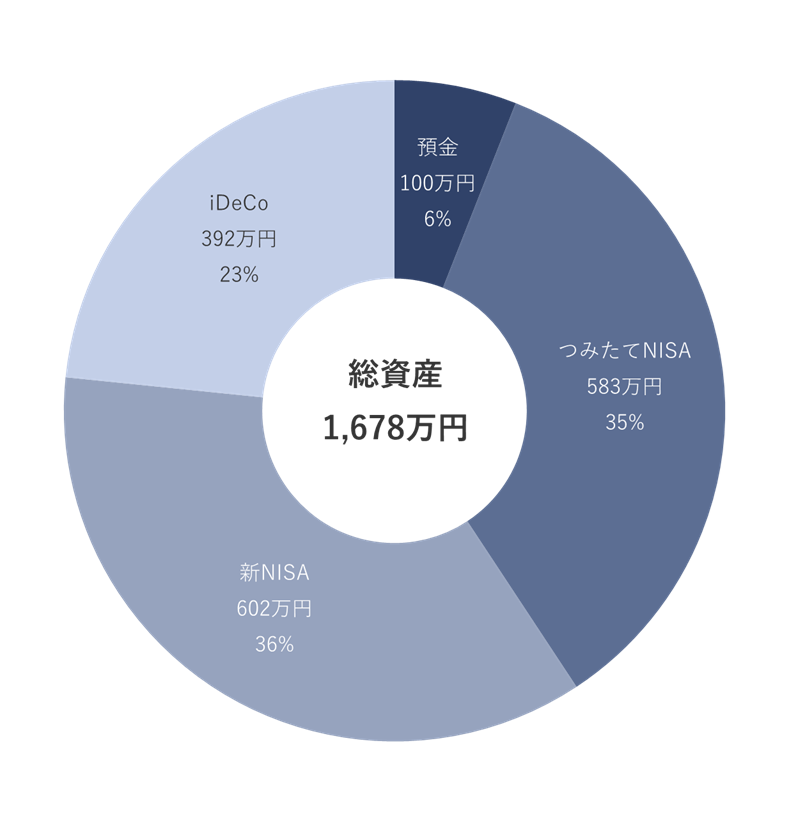

2025年6月末時点の資産状況です。

総資産:1,678万円

<総資産> 1,678円 = <預金> 100万円 + <投資> 1,578万円

6月末のわが家の総資産は、1,678万円でした。そのうち6%を預金に、94%を投資に配分しています。

わが家では、基本的に生活費の6カ月分である120万円を預金として確保し、それ以外は投資に回しています。大きな出費の予定がないため、資産のほとんどを投資に配分している状態です。

120万円を確保!といいつつ、最近の株価下落のタイミングで追加投資したので、預金は少な目…。

資産のうちどれだけ投資に回すかは、経済的な状況や年齢、リスク許容度によって異なります。わが家は、リスクに対する許容度が高いことから、生活防衛資金以外はほぼすべて投資に回しています。

生活防衛資金とは、失業や自然災害、突然の医療費、車の修理など、いざというときに生活に困らないように、投資に回さずに預金など手元に置いておく資金のことです。一般に、生活費の3ヶ月分~2年分が目安と言われています。

続いて、先月末からの資産推移です。

前月差:+89万円(+6%)

6月末時点の総資産額は1,678万円で、先月から89万円増加しました。

- 預金:102万円 → 100万円(-2万円)

- 投資:1,487万円 → 1,578万円(+91万円)

今年に入ってから減少し続けていた資産が、5月・6月と株価の回復により増加しています。

預金:-2万 (-2%)

<5月末> 102万円 → <6月末> 100万円

先月末時点からの預金の動きは、以下のとおりです。生活防衛資金の120万円を下回った状態が続いていますが、7月には賞与が支給される予定ということもあり、あまり気にしていません。

- 収入: 36万円

- 支出:-23万円

- 投資:-15万円

わが家では、支出や投資のほとんどをクレジットカードで支払っているため、6月の家計簿での支出額とはズレが生じています。

また、5月はクレジットカードの利用によって7,986円分のポイントを得ることができました。クレジットカードをうまく活用することで、家計管理を効率化しながらポイントも貯められるのがメリットです。クレジットカードを活用した家計管理の詳細は、「クレジットカードでの支払いがお得!夫婦でクレカを使う3つのメリット」をご覧ください。

投資:+91万円(+6%)

投資の評価額は、5月末から91万円の増加。

<5月末> 1,487万円 → <6月末> 1,578万円

- 入金額: 15万円

- 含み益:+76万円

6月は、通常どおり15万円の追加入金を行いました。これまでの投資の含み益が76万円増加したことで、評価額は91万円増加しています。

6月にしてようやく、1月の評価額を超えた!

- つみたてNISA:+27.0万円(入金なし、含み益+27.0万円)

- NISA:+39.8万円(入金+10.0万円、含み益+29.8万円)

- iDeCo:+23.9万円(入金+4.6万円、含み益+19.3万円)

投資の状況

わが家では長期投資を目的として、主に投資信託を保有しています。主な投資先は、外国株式のインデックスファンドです。

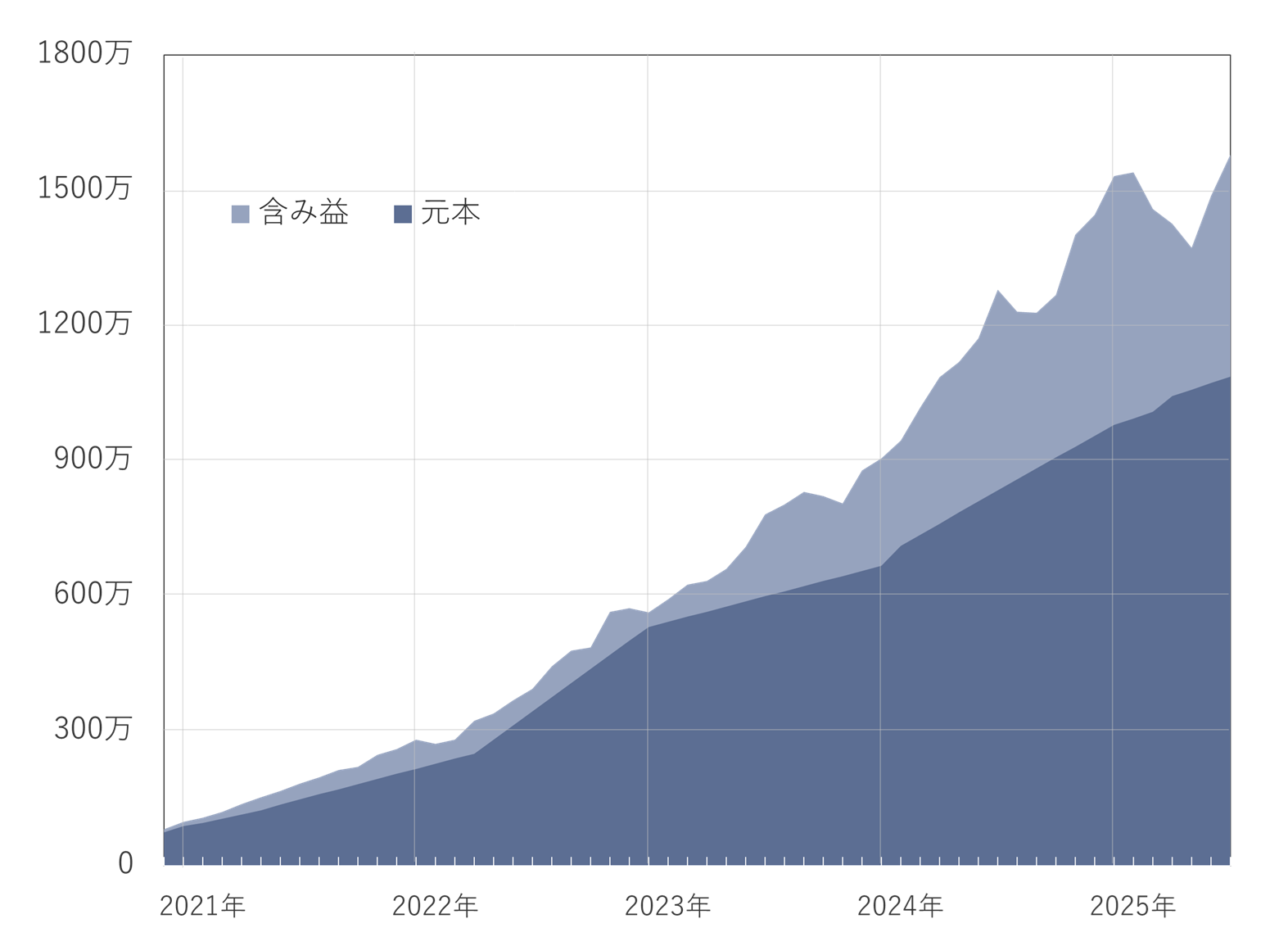

私たち夫婦が結婚してから、各年末時点の投資成績は表のとおり。

| 月 | 元 本 | 評価額 | 前年差 | 評価損益率 |

|---|---|---|---|---|

| 2020年末 | 0,089万円 | 0,098万円 | – | +10% |

| 2021年末 | 0,215万円 | 0,280万円 | +182万円 | +30% |

| 2022年末 | 0,531万円 | 0,562万円 | +282万円 | 0+6% |

| 2023年末 | 0,666万円 | 0,905万円 | +343万円 | +36% |

| 2024年末 | 0,979万円 | 1,531万円 | +626万円 | +56% |

| 現在 | 1,086万円 | 1,578万円 | 0+47万円 | +45% |

6月末の投資評価額は、1,578万円(前月+91万円)でした。2月、3月、4月と3ヶ月続いていた資産の減少が、5月でようやくストップ。2月に投資元本が1,000万円を超え、6月末時点では、1,086万円の投資元本に対して、492万円の含み益が出ています。

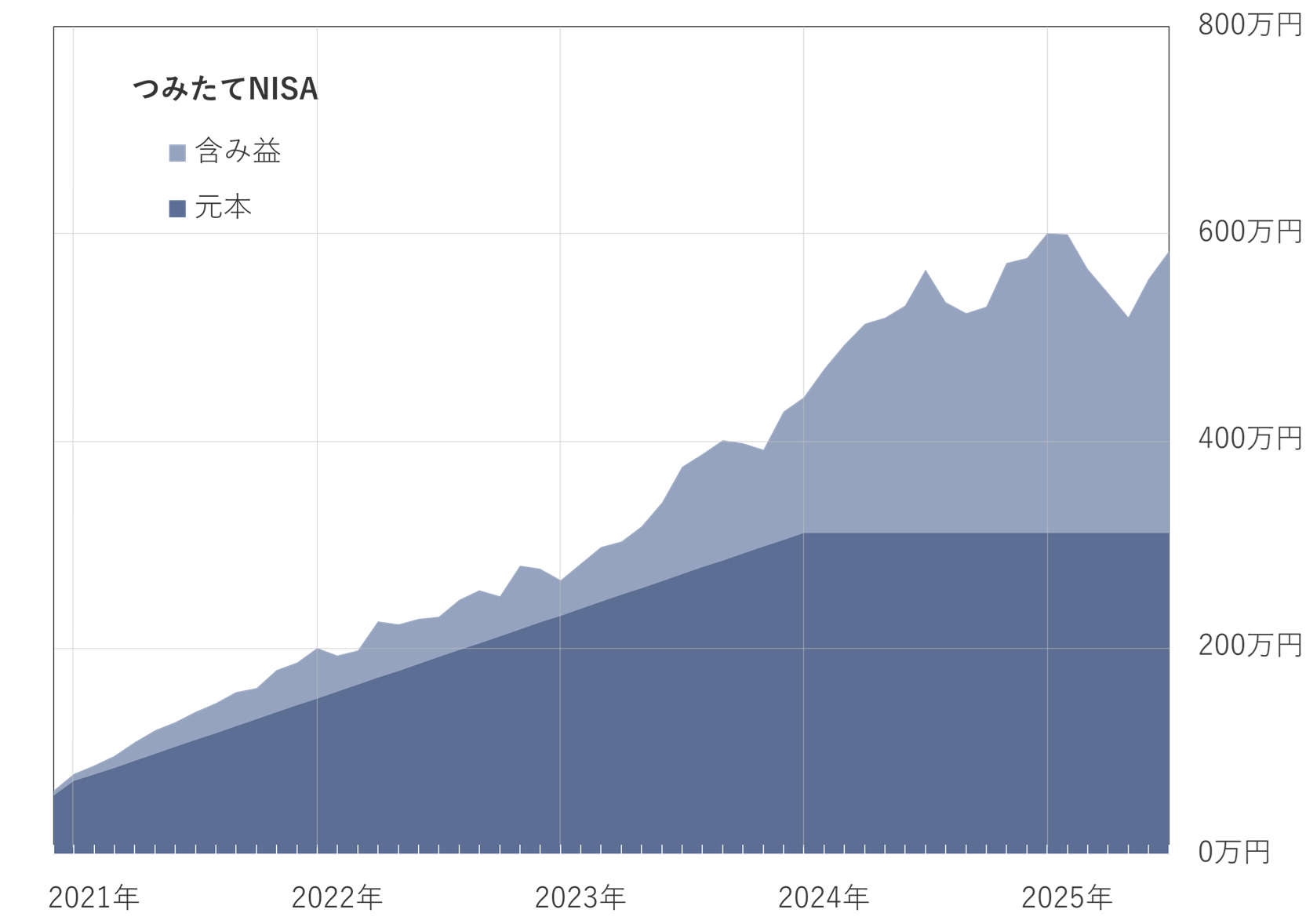

つみたてNISA:583万円(前月+27万円)

つみたてNISA(旧NISA)の評価額は、5月から27万円増加し583万円でした。2024年の年末時点では600万円あったつみたてNISAの評価額ですが、まだ完全に戻り切ってはいません。

<5月末> 556万円 → <6月末> 583万円

- 入金額: 00万円

- 含み益:+27万円

「前月差」は前の月からの評価額の差です。追加の投資はないため、含み益が月にどれぐらい変動しているかを表しています。

NISA:602万円(前月+40万円)

- 入金額: 10万円

- 含み益:+30万円

2024年1月から運用開始した新NISA。2024年は夫婦二人分で毎月20万円を入金していましたが、2025年はペースを落として10万円のつみたて中。

3月の下落時には、通常の10万円のつみたてに加えて20万円投資しました!

新NISAには、「つみたて投資枠」と「成長投資枠」という特徴の異なるふたつの枠が用意されています。わが家では、つみたて投資枠で毎月10万円(5万円×2人分)を投資し、成長投資枠は2024年1月に200万円を、3月に追加で20万円の合計220万円を投資しています。

上の表は、「つみたて投資枠」の成績。6月は10万円投資して、評価額は27万円の増加です。4月には含み損を抱えていましたが、5月には解消されすべて含み益が発生しています。

一方、下の表は2024年1月に200万円を、3月の下落時に20万円を投資した「成長投資枠」。含み益は14万円増加しています。

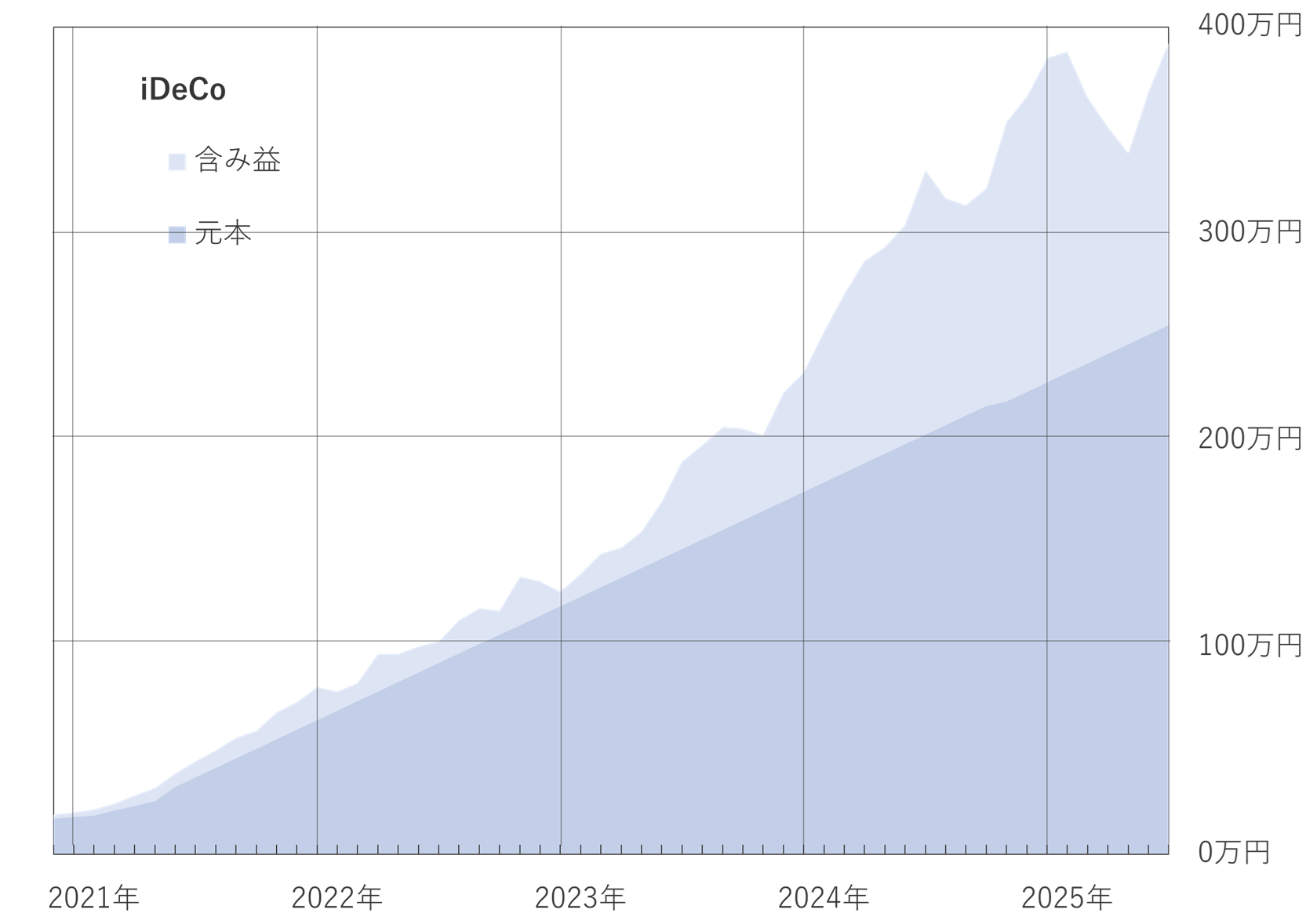

iDeCo:392万円(前月+24万円)

iDeCoの評価額は、24万円の増加。

<5月末> 369万円 → <6月末> 392万円

- 入金額: 05万円

- 含み益:+19万円

「前月差」は前の月からの評価額の差を示しており、毎月の入金(およそ5万円)も含まれています。

iDeCoの場合は、つみたてNISAと比較して入金できる上限額が低いこともあり、元本は6月末時点で256万円。同じくらいの期間つみたてているものの、金額はつみたてNISAより少ないです。多いときは、月に20万円程度の変動があります。

まとめ

この記事では、2025年6月末時点のわが家の資産状況を振り返りました。

資産の増減は、入金額と相場の変動に左右されますが、大事なのは毎月の「見える化」と継続的な振り返り。自分たちの資産が今どれくらいあるのか、どう動いているのかを定期的に確認することで、不安が減り次のアクションも明確になります。

本記事を参考に、あなたの家計や資産の状況も見直してみてください!

資産額の増減に、感情が振り回されないようにしたいね~

家計と資産の状況は、『見える化』しておくことが大事。家計簿や口座の残高の数字だけでは、なかなか状況が把握できません。私たち夫婦が活用している家計と資産を『見える化』するためのExcelファイルで、一緒に資産形成に取り組みませんか?

私たちが実際に使っているExcelファイルの詳細は、「エクセルで資産と家計を『見える化』|共働き夫婦が3年で1000万円を貯めたファイルを紹介」をご覧ください。

(2024年3月追記)Googleスプレッドシート版の「見える化」ファイルを作成しました!

Excel不要で、あなたの資産と家計を「見える化」!

など、家計・資産管理などについてのご質問やご相談は、X(旧Twitter)にてお気軽にご連絡(リポスト・DMなど)ください!

▶ 家計・資産管理について、無料で質問・相談してみる|@hituji_kakeibo

DMで、「相談希望」と送ってね~

家計の質問や相談など、お気軽にどうぞ!

以上、最後までお読みいただきありがとうございました。ひつじさんちの家計簿、みなさまの参考になればうれしいです。

コメント